クナカ

クナカこんにちはクナカです。

老後2000万円問題が話題になるなど、将来的なお金の不安を抱えている人は少なくありません。

なんとかその不安を解消しようと「資産形成」に向けて動いている人もいることでしょう。

将来に向けてお金を準備する資産形成には「貯蓄」と「投資」の2つがあります。

貯蓄は言わずもがなですね。

銀行などの預金がそれにあたります。

こうした預金は自由に引き出すことができるので、日常生活をつつがなく送るためにも必要な資金といえます。

一方で「投資」とは利益を見込んでお金を出すことで、主に株式や投資信託などの購入がこれにあたります。

・でも投資って素人がやれるものなの?

・何からどのように手をつければいいの?

・投資はしてみたいけど損をしたくない。

投資初心者の多くがこのように考えてしまってその一歩を踏み出せないでいます。

そこで、今回は投資初心者でも気軽に始められる【つみたてNISA】について取り上げたいと思います。

NISAとは何ぞやということから【つみたてNISA】1択と言い切るその理由までを解説していきますので、NISAがそもそもわからないという人は必見です。

それではいってみましょう。

今さら聞けないNISAの基礎基本

NISAとはイギリスのISA(Individual Savings Account=個人貯蓄口座)をモデルとしたISAの日本版です。

Nippon

Individual

Savings

Account

という正式名称の愛称がNISA(ニーサ)となります。

NISAは2014年に個人投資家向けに国によってつくられた制度で、日本語では「少額投資非課税制度」と呼ばれるものです。

通常、株式や投資信託などで得られる利益や受け取った配当については20.315%の税金が課されます。

例えば、100万円を投資し110万円に増えたときに売却した場合、増えた10万円分に20.315%の税金が課されることになります。

つまり、2万315円が税金として差し引かれ、手元に残るのは107万9685円となります。

NISAは「NISA口座(非課税口座)」内で、得られる利益が非課税になるという制度です。

つまり、NISA口座で取り扱っている金融商品から出た利益には税金が課されないというお得な制度といえます。

上記の例でいえば、2万315円が税金として引かれずに手元に残るということですね。

「でもNISAって損するんじゃない?」という疑問をもつ人は少なくありません。

しかし、NISA自体は金融商品ではなく非課税口座のことを指すのでその質問自体に齟齬があります。

したがって、厳密にはNISAで損をするというのではなく、NISA口座で購入した金融商品によっては損失を出すこともあるという理解になります。

口座を「箱」に置き換えて、NISAという箱(口座)にどんな金融商品を入れるのか?という考え方をするとわかりやすいでしょう。

そしてその箱には種類によって年間に入れることのできる金額や非課税期間に違いがあると覚えておけば理解が深まります。

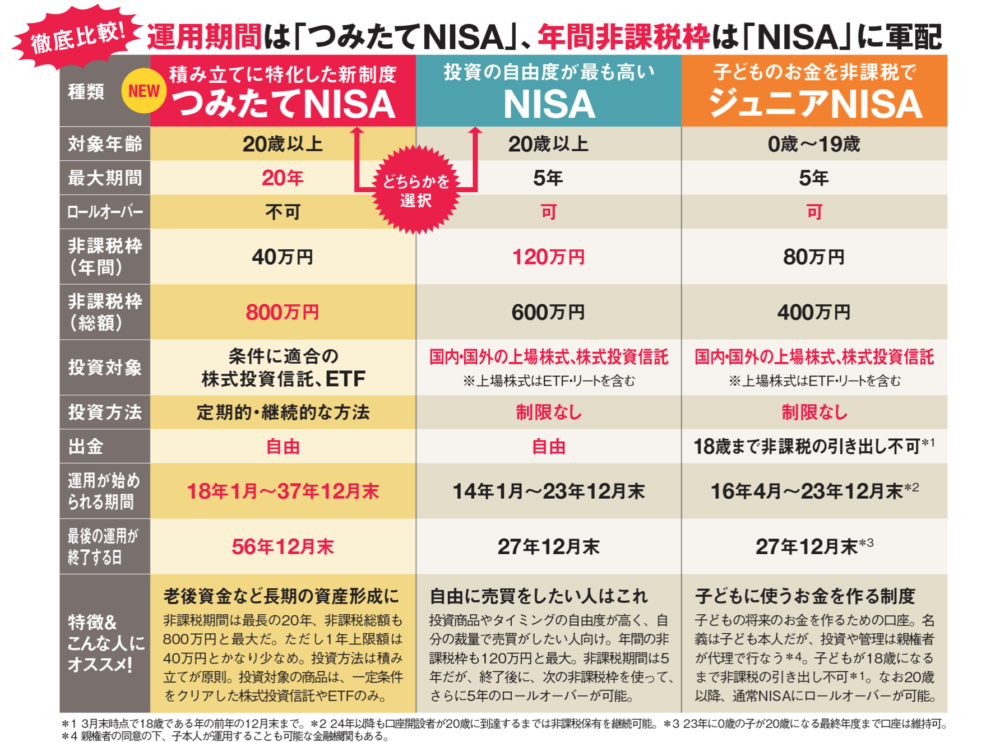

そんなNISAには下記の3種類あります。

一般NISA

ジュニアNISA

つみたてNISA

それぞれの違いはこのようになっています。

一般NISAでは、年間120万円まで入れることができますが、【つみたてNISA】では年間40万円までしか入れることができないなどの違いがあることがわかります。

また、2024年からNISA制度が新しく刷新されます。

一般NISAは新NISAになり、【つみたてNISA】は投資期間が5年延長され、ジュニアNISAは終了となります。

詳細については、下記サイトがわかりやすかったのでご参照ください。

『【2024年スタートの新NISA制度について解説!part1】一般NISA、つみたてNISA、ジュニアNISAはどう変わる?』

ジュニアNISAを除けば、【一般NISA】と【つみたてNISA】ではどちらを選べばいいのか悩むところでしょう。

しかも、NISAは一人1口座なので、どちらも選ぶということができません。

投資初心者で将来的な資産形成を考えている人であれば、クナカは迷わず【つみたてNISA】をオススメします。

このように【つみたてNISA】には長期的な資産形成に特化しているなど一般NISAにはない特徴がみられます。

次に「つみたてNISA」のメリットを取り上げることで、「つみたてNISA」をオススメするその理由について述べていきたいと思います。

投資初心者は必見!【つみたてNISA】の3つのメリット

【つみたてNISA】とは、上記の特徴をみてもわかるように、積立てに特化したNISAで、一般NISAの反省点をふまえて2018年から導入された制度です。

一般NISAには、長期投資には向かない設計であったことや、選べる金融商品が多く初心者には普及しにくかったという反省点がありました。

そこで、金融庁が商品を厳選し、「長期」「積立」「分散」に特化した【つみたてNISA】という制度が新しくつくられたということです。

なので、そもそもの設計理念に初心者でも商品を選びやすくするということが含まれている上に、長期投資が前提となっている制度なので、初心者にピッタリの制度といえるのです。

【つみたてNISA】のメリットはたくさんありますが、ここでは下記の3つを取り上げます。

① 長期投資に前提とした制度

② 非課税枠の総額がNISAの中で最大

③ 厳選された金融商品

長期投資を前提とした制度

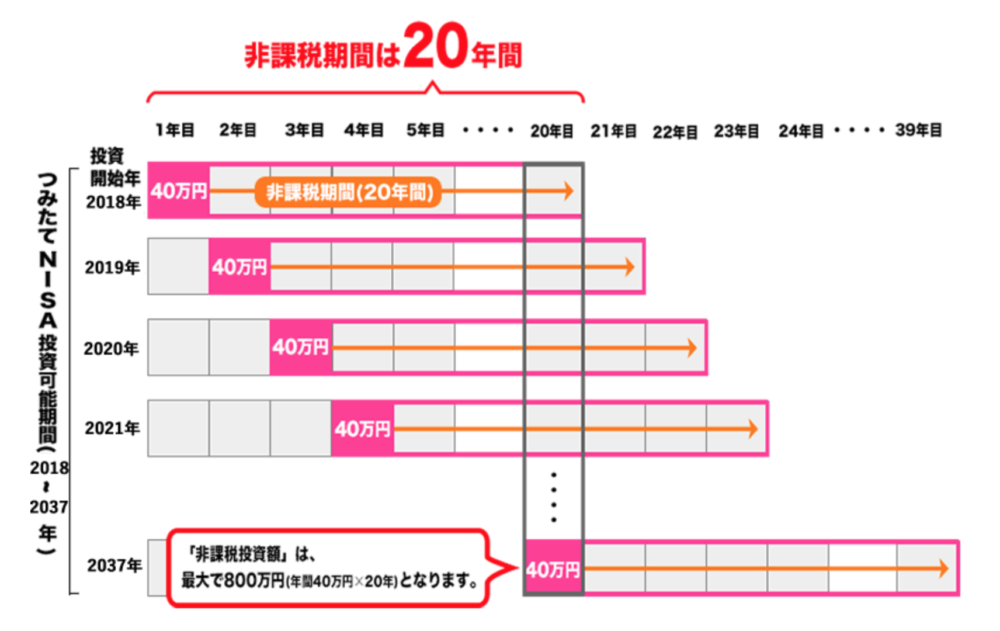

【つみたてNISA】の非課税期間は20年となっています。

次の図をご覧ください。(※投資可能期間は2042年として考えています)

この図のように2018年に【つみたてNISA】を始めたとすると、2018年中に【つみたてNISA】の口座で購入した金融商品は2037年までが非課税期間となります。

2019年に購入したものであれば2038年までが非課税期間です。

【つみたてNISA】の口座を40万円入る箱と考えるとわかりやすくなります。

今後、2022年から【つみたてNISA】を始める人は、2042年まで毎年40万円が入った箱を積み上げていくことになります。

それでは、【つみたてNISA】の運用シミュレーションをしてみましょう。

ここではわかりやすく、年利5%で運用したとします。

年間の非課税枠が40万円なので毎年月々3万3000円を非課税期間である20年間積立すると、元本792万円のところ利益は564.4万円となり、総額1356.4万円となります。

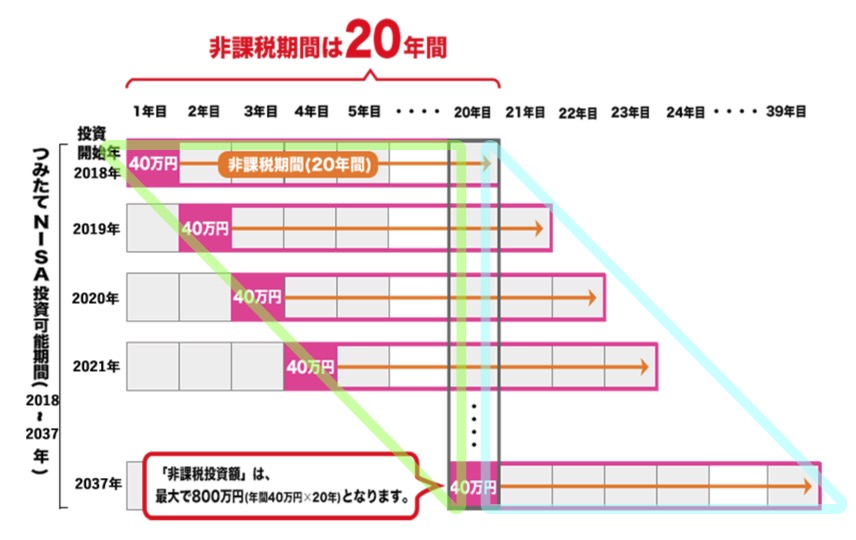

しかし、実はこの考え方ではつみたてNISAで得られる利益の半分ほどしか想定されていないのです。

先の図でいえば、この緑の三角形にあたる部分のみとなります。

実際には青い三角の部分にも利益が生まれます。

先ほどの「箱」の例えで考えみましょう。

2022年から2042年の期間だと40万円の箱が21箱できます。

40万円を年利5%で20年間運用した場合、およそ106万円になります。

つまり、年利5%でそれぞれの箱をそれぞれ20年間運用し続けた場合、106万×21箱となり、総額は2226万円になるのです。

つみたてNISAの非課税枠の総額と期間を最大限利用するとこれくらいの利益が見込めるということです。

これは飽くまでも年利5%で運用し続けるという仮定の話です。

実際には年によってばらつきが生まれますが、ドルコスト平均法などのメリットを享受できることも見逃せません。

ドルコスト平均法についてはコチラをご参照ください。

以上のことからも長期投資を前提としたつみたてNISAのメリットは大きいと思います。

非課税枠の総額がNISAの中で最大

【つみたてNISA】はいくらからはじめられるのでしょうか。

それは【つみたてNISA】を取り扱う金融機関によって違いがあるので注意が必要です。

SBI証券や楽天証券といったネット証券の場合は、「100円以上1円単位で3万3333円まで」で積立が可能です。

銀行の多くは「1000円以上1000円単位で3万3000円まで」となっているようです。

【つみたてNISA】は年間40万円(月額3万3333円)までしか投資できませんが、非課税期間が20年間となっているので、非課税枠の総額はNISAの中では最大の840万円となります。

※投資開始期間が2042年まで延長されますので、2022年から始める場合の総額です。

金融機関による違いはあれど少額から始められるということは、月々の収入から無理のない範囲で取り組めるといえます。

貯蓄感覚で気軽に始められるにもかかわらず、非課税枠の総額はNISA最大の840万円というのは大きな魅力ですね。

金融庁によって厳選された金融商品

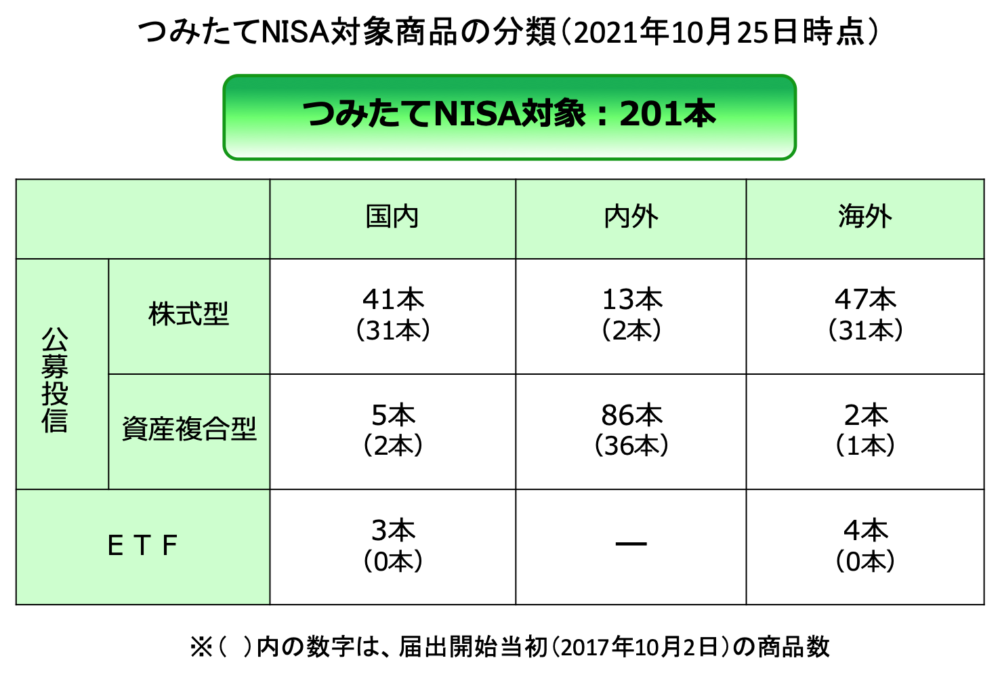

【つみたてNISA】の対象商品には201銘柄の投資信託があります。

これらがどのような条件で厳選されているのかみていきましょう。

投資対象商品を厳選する条件が下記のようになっています。

長期の積立・分散投資に適した一定の投資信託

○例えば公募の株式投資信託の場合、以下の要件をすべて満たすもの・販売手数料はゼロ(ノーロード)

・信託報酬は一定水準以下(例:国内株のインデックス投資の場合0.5%以下)に限定

・顧客一人ひとりに対して、その顧客が過去1年間に負担した信託報酬の概算金額を通知すること

・信託契約期間が無期限または20年以上であること

・分配頻度が毎月でないこと

・ヘッジ目的の場合等を除き、デリバティブ取引による運用を行っていないこと

金融庁HPの『つみたてNISAの概要』より抜粋

投資初心者にはよくわからない単語も多くありますが、「低コストでシンプルであること」が商品の基準と考えてよいと思います。

そして、「つみたてNISA」は金融庁が「長期」「積立」「分散」の投資に適していると判断した金融商品(投資信託とETF)のみとなります。

そもそも、投資信託(ファンド)とは、運用の専門家が投資家から集めたお金をひとつの大きな資金にまとめて、株式や債券などに投資・運用する商品となります。

なので、株式のように1つの会社の銘柄に投資するものではなく、様々な企業の株式や債券が入ったデパートのようなものと考えるとわかりやすいかもしれません。

つまり、投資信託ひとつで手軽に分散投資ができるということです。

分散投資はリスクを軽減する手段として非常に有効です。

このように、投資初心者には嬉しいメリットが盛りだくさんな【つみたてNISA】。

将来的な資産形成を視野に入れている人には【つみたてNISA】をオススメするのですが、始めるにたってはデメリットについても理解を深めておくことは大切です。

次にそのデメリットをみていきましょう。

【つみたてNISA】を始めるなら知っておくべき3つのデメリット

【つみたてNISA】を始めようとするなら、以下3つのデメリットがあることを理解しておいてください。

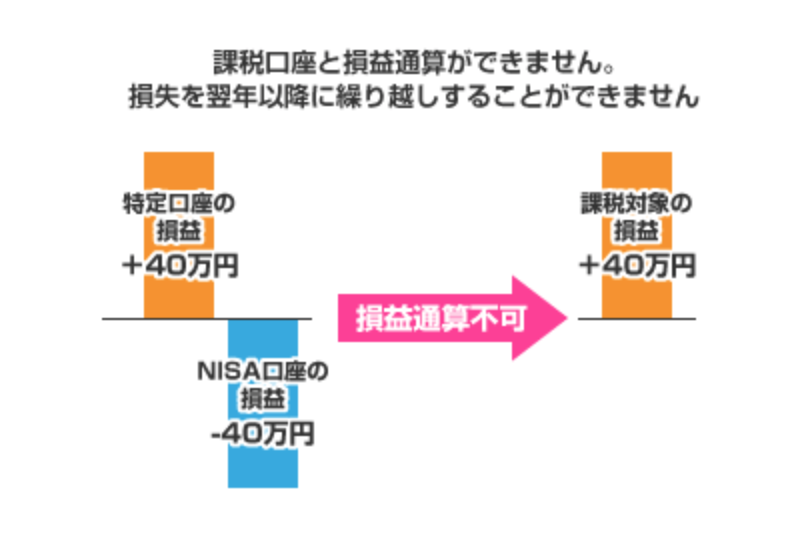

① 損益通算ができない

② 他のNISAに比べて選べる金融商品が少ない

③ 利益が保証されているものではない

それでは、この3つのデメリットについて順にみていきましょう。

損益通算ができない

損益通算(そんえきつうさん)ができないとはどういうことでしょうか。

損益通算を複数の口座で株式の取引をしていたケースで考えてみます。

口座Aで100万の利益があり、口座Bで50万円の損失があった場合、損益通算を行わなければ100万円の利益に対して20万3150円課税されます。

損益通算を行えば50万円の損失を利益から差し引くことができるので50万円の利益に対する10万1575円のみの課税となり、約10万円の節税効果があります。

【つみたてNISA】では他口座との損益通算ができないということです。

また、損失を翌年以降に持ち越すこともできません。

複数の口座で投資を行っている人はこの点に注意が必要です。

他のNISAに比べて選べる金融商品が少ない

金融庁が厳選した商品のみを取り扱えることがメリットとしてあげていましたが、これは見方をかえると、選べる商品が少ないということにもなります。

一般NISAでは株式投資信託や国内・海外上場株式、国内・海外ETF、ETN(上場投資証券)、国内・海外REIT、新株予約権付社債(ワラント債)など多様な種類があります。

しかし、【つみたてNISA】では、201銘柄に限定されています。

長期・積立・分散投資ではなく、もっと自由度の高い取引をしたいと考えている人にとっては、選べる商品が少なく物足りないと感じるのではないでしょうか。

どのような投資をしていきたいのか、ご自身のスタイルに合った投資方法を選択する必要があるでしょう。

利益が保証されるものではない。

金融庁が投資商品を厳選しているとはいえ、【つみたてNISA】は金融庁が利益を保証しているものではないということです。

そもそも、金融庁が指定する条件に運用実績に関するものはありません。

飽くまでも、長期・積立・分散投資に適した商品であって、他の投資に比べるとリスクの軽減が期待できるものの、時には損失を被ることもあるということを理解しておくようにしましょう。

【つみたてNISA】はこんな人にオススメ

さて、【つみたてNISA】のメリットとデメリットをみてきましたが、クナカとしてはデメリットを踏まえても、将来の資産形成を考えているのであれば、【つみたてNISA】をしない選択はないと考えています。

何よりも、長期・積立・分散投資というリスクを軽減する要素で構成されており、少額から投資できることを考えると、投資初心者にうってつけの制度だと思うからです。

とはいえ、まとまったお金があって、投資経験のある人には物足りない制度といえるかもしれませんね。

まずは、ご自身がイメージしている資産形成とこの【つみたてNISA】がマッチしているのかということを考える必要があるでしょう。

こんな人たちには、【つみたてNISA】が適していると思います。

ご自身がこのいずれかに当てはまり、将来の資産形成を真剣に考えている人は【つみたてNISA】を始めてみることをオススメします。

まとめ

いかがでしたか?

今回は【つみたてNISA】の基本的な知識からそのメリットとデメリットについて紹介してきました。

確かに、投資をする以上は損失が出るというリスクから逃れることはできません。

それでも、6ヶ月間は収入がなくても生きていけるだけの最低限の貯蓄がすでにあり、さらに毎月3万円くらいの積立ができる人であれば迷わず始めてみることをオススメします(^_^)

少額から貯蓄感覚で資産形成ができるため投資初心者に優しい。

しかも、始める時期が早ければ早いほうがいいので、迷っている人は今すぐ始めてみてはいかがでしょうか。

今回も最後までお読みいただきありがとうございました。

コメント